Блог им. imabrain |План по первичным размещениям облигаций на неделю с 12.02 по 18.02.24

- 12 февраля 2024, 09:44

- |

💰 АФК Система: AA-, флоатер RUONIA+220, кварт. купон, ежедн. пересчет, 4 года 5 млрд.

Стартовый спред хороший, но думаю на сборе его будут тянуть к предыдущим выпускам RU000A106Z46 и RU000A107GX8 (RUONIA+190). С учетом, что торгуются они ниже номинала – небольшая премия может и останется, но тот же системовский Биннофарм RU000A107E81 выглядит явно интереснее

🟠 Аренза-Про: BB+, купон 16,5% ежемес. (YTM~17,6), 2 года, 300 млн.

Аренза всегда ставила слабые условия для своего рейтинга и раньше это работало, за счет имени АФК Системы (их инвестор). Доходность нового выпуска тоже поставлена на уровне эмитентов BBB

🔮Сработает ли эта магия еще раз? Понятия не имею, идея чисто игровая (в плане возможного апсайда по цене). И момент для размещения с такими пограничными параметрами – считаю, что неудачный. Летний выпуск RU000A106GC4 у них тоже стартовал бодро, а на повышении ставки так же бодро ушел под номинал: магия Набиуллиной оказалась сильнее

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. imabrain |Длинный портфель облигаций: итоги пятого месяца, планы и сделки

- 30 января 2024, 17:55

- |

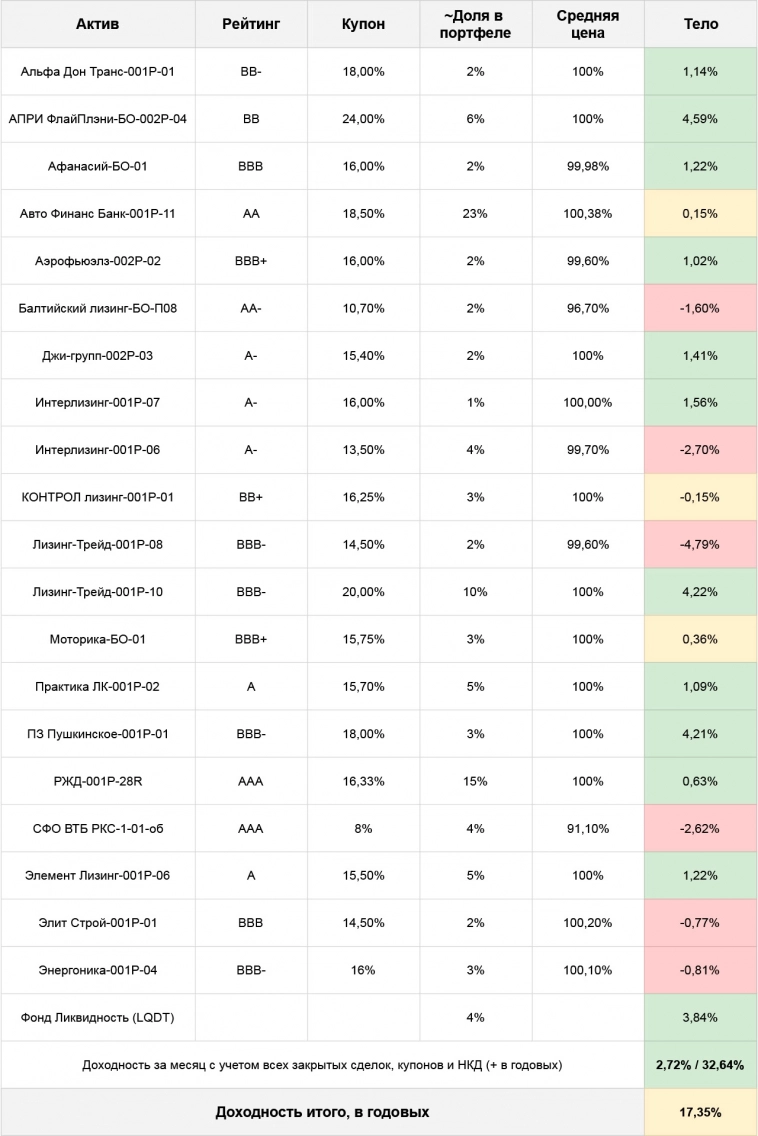

- Доля бумаг с фикс купоном – 63%, флоатеров и денег – 37%

- Доходность за месяц – 2,72% (~32,64% годовых)

- Текущая купонная доходность портфеля – 17%

За 5 месяцев:

- Получена доходность 17,35% годовых, что существенно обгоняет LQDT (~13,5%) и банковские вклады (тут точной цифры быть не может, примерно уровень LQDT или чуть выше) – при том, часть портфеля набиралась в очень неудачный период августа-сентября и ряд позиций остаются в просадке

- Сформирована купонная доходность ~17% при высоком качестве портфеля: доля эмитентов A-грейда и выше ~60%, BB – менее 11%

( Читать дальше )

Блог им. imabrain |Длинный портфель облигаций: итоги четвертого месяца, планы и сделки

- 30 декабря 2023, 14:39

- |

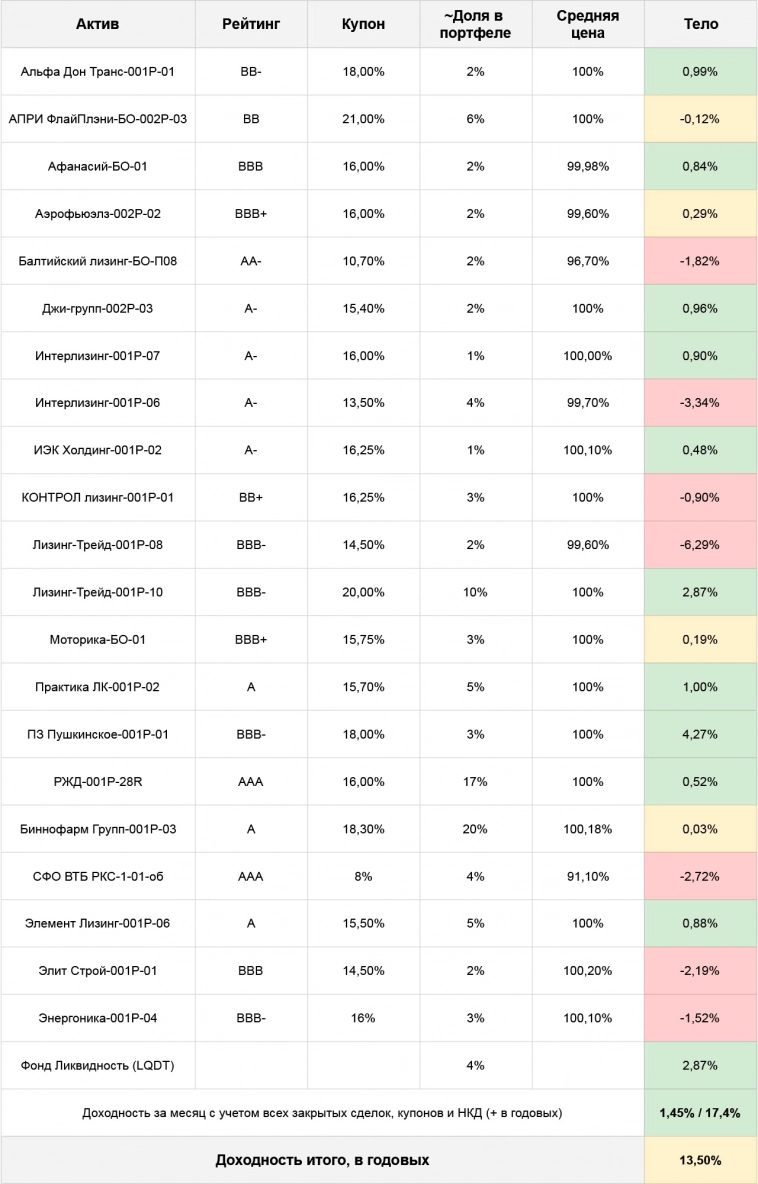

- Доля бумаг с фикс купоном – 60%, флоатеров и денег – 40% (почти без изменений, небольшая разница только за счет приходящих купонов)

- Доходность за месяц – 1,49% (~17,4% годовых)

- Текущая купонная доходность портфеля – 16,8%

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

- разница не настолько существенная. Доля A-грейда в портфеле и так выше – 59%, а BB – менее 11%

- потенциал роста по телу у флоатеров небольшой, а вот потерять лишнее, когда все одновременно пойдут на выход, чтобы переложиться в фикс, – очень даже можно

Бенчмарки:

- Банковские депозиты ~14,5%. Чем дальше, тем сложнее становится их оценивать. Для простоты буду брать среднюю ставку ЦБ -50 б.п. (дисконт отражает некоторый лаг с выходом новых предложений и неудобство от периодического перекладывания между наиболее выгодными из них) Доходность, конечно, меньше, но вполне соразмерна меньшим рискам – инструмент вполне адекватный и сбалансированный

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 25.09 по 01.10.23

- 25 сентября 2023, 09:46

- |

Рекордная неделя: размещений в низких грейдах, куда не ходят институционалы, – на 2+ млрд, не считая простыни. Потянет ли рынок это в полном объёме – скоро узнаем (на прошлой неделе было всего 700 млн.)

🏗Джи Групп: A-, YTM~16,8%, 3 года, 1 млрд.

Базу по компании и бумаге писал на прошлой неделе, но размещение перенесли на 28.09. За это время Джи Групп получила повышение рейтинга до A+, подняла ориентир купона до 16% и сократила объем с 2,5 до 1 млрд

Параметры намного лучше того, что мы видим по рейтинговой группе (и даже лучше многострадального Интерлизинга). Но сокращение объема тоже было не просто так: компания намерена занять тот минимум, который необходим сейчас, и не планирует переплачивать из-за высокой ставки ЦБ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс